- Informatii telefonice:(+40) 748 400 200

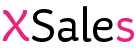

Semnalul de 3%

Cod intern: xsales_1258126Producator: Act si Politon

Vizualizari: 78 / Achizitii: 56

Pret: 44.1 RON

Acest produs este publicat in categoria Librarie la data de 30-09-2023: 03:09 si vandut de BookZone. Vanzatorul isi asuma corectitudinea datelor publicate. ( alege finantarea potrivita )

-

Produs cu garantie

-

Livrare direct din stocul fizic al BookZone

-

Retur gratuit minim 14 zile de la data achizitiei

Semnalul de 3%: Tehnica de investiții care îți va schimba viața / The 3% Signal de Jason Kelly este după cum spunea Eusebiu Burcaș în prefața cărții, un manual de investiții, sau, altfel spus: un plan matematic riguros și dovedit în piață pentru atingerea obiectivelor financiare personale. Avantajul ei, în comparație cu alte metode tradiționale de investiție este că îți dă posibilitatea să îți controlezi investițiile. Autorul mărturisește în debutul cărții că: Am pornit la drum într-un demers de cercetare de două decenii căutând o modalitate mai bună prin care oamenii obișnuiți să se poată conecta la potențialul de profit al bursei de valori. Și îți promite că: În această carte vom construi un plan care îți plasează economiile pe o traiectorie de creștere trainică, fără nevoia de a anticipa piața. Jason Kelly este autorul cărții The Neatest Little Guide to Stock Market Investing (Cel mai meticulos ghid al investițiilor la bursa de valori) un bestseller care a trecut testul timpului, aflându-se acum la a cincea reeditare. El este de asemenea autorul The Kelly Letter (Scrisoarea lui Kelly) pe care o trimite în fiecare duminică prin email furnizând ceea ce mulți abonați consideră a fi cea mai bună lectură a săptămânii. Din moment ce și-a realizat visul de a putea trăi și lucra oriunde în lume, Jason s-a mutat în Japonia în 2002 și lucrează din biroul său dintr-o zonă rurală aflată la două ore de Tokyo. Când vine vorba de investiții, toate cărțile îți servesc aceeași rețetă: cheltuiește mai puțin decât câștigi, economisește restul, investește economiile la bursă și ai toate șansele ca economiile tale să se dubleze la fiecare 7 ani. Dar la bursă uneori pierzi, alteori câștigi, în funcție de perioadele bune sau rele pe care le traversează economia. Experții te vor sfătui să vinzi atunci când știrile din economie sunt bune și prețurile acțiunilor sunt mari și să cumperi atunci când veștile din economie sunt rele și prețurile acțiunilor scad. Însă Jason Kelly te atenționează în legătură cu caracterul alunecos al bursei de valori din cauza căruia până și cei mai pricepuți manageri de investiții ajung să piardă bani, fiind de părere că: Piața este la fel de înșelătoare în momente de minim sau de maxim și fiecare nou moment înșelător le oferă investitorilor o nouă ocazie de a o da în bară. Este important de precizat faptul că la americani dacă metoda 3Sig este aplicată într-un cont de pensii, profiturile anuale realizate vor fi scutite de impozit, ceea ce deocamdată nu este funcțional în România. Însă la fel de important de precizat este și faptul că 3Sig funcționează foarte bine și în conturile normale de tranzacționare. Jason Kelly te convinge să urmezi metoda lui de investiții, denumită prescurtat 3Sig, arătându-ți pentru început ce nu funcționează la bursă. După ce îți face o prezentare generală a planului, autorul îți explică fluctuația prețurilor, dat fiind faptul că această fluctuație este necesară pentru a putea beneficia pe urma cumpărării și vânzării. Cartea lui Kelly este foarte explicită și abundă în exemple concrete, făcând-o ușor de parcurs până și de un neinițiat în domeniul investițiilor. Iată mai jos care sunt chestiunile cele mai importante și întrebările la care îți va răspunde această carte: • 3Sig reechilibrează un plan de acțiuni înapoi la ținta sa de creștere în fiecare trimestru; • Ceea ce experții nu doresc ca tu să afli este că prețul e tot ceea ce contează. Ideile nu ajută la nimic; părerile specialiștilor sunt confuze. Singurul lucru care contează este valoarea unei investiții, fie că aceasta se află sub un anumit nivel propice pentru a cumpăra, fie că este deasupra nivelului care indică un moment bun de a vinde. Partea bună este că putem afla acel nivel. • Volatilitatea este o oportunitate pentru investitori și atât timp cât o investiție nu va da faliment, o volatilitate mai mare va aduce mai mult profit. De altfel, indicele volatil care nu poate să dea faliment este principalul tip de investiție în 3Sig. • Cum poți învinge indexarea și cum poți realiza un plan automatizat de cumpărare a minimelor și de vânzare a maximelor anulând astfel neajunsurile determinate de faptul că nu suntem suficient de buni la anticiparea bursei? • De ce 3% pe trimestru este obiectivul corect de performanță? • Cum utilizezi sumele câștigate dintr-un fond de siguranță cu obligațiuni pentru a utiliza mai mult din fondul nostru de acțiuni atunci când piața nu reușește să livreze 3% într-un trimestru și să reaprovizionăm fondul de obligațiuni vânzând profitul excedentar atunci când piața livrează mai mult de 3% într-un trimestru; • De ce e bine să păstrezi o parte a planului în obligațiuni sigure? • Care e adevărul în legătură cu mitul cumpărării și vânzării? • Care este cel mai indicat lucru atunci când planul nostru rămâne fără putere de cumpărare? • De ce acțiunile companiilor mai mici au performanțe mai bune decât cele ale companiilor mai mari când vine vorba de profit? • Ce este costul me

Scrie parerea ta

Semnalul de 3%

Ai cumparat produsul Semnalul de 3% ?

Lasa o nota si parerea ta completand formularul alaturat.

Semnalul de 3%: Tehnica de investiții care îți va schimba viața / The 3% Signal de Jason Kelly este după cum spunea Eusebiu Burcaș în prefața cărții, un manual de investiții, sau, altfel spus: un plan matematic riguros și dovedit în piață pentru atingerea obiectivelor financiare personale. Avantajul ei, în comparație cu alte metode tradiționale de investiție este că îți dă posibilitatea să îți controlezi investițiile. Autorul mărturisește în debutul cărții că: Am pornit la drum într-un demers de cercetare de două decenii căutând o modalitate mai bună prin care oamenii obișnuiți să se poată conecta la potențialul de profit al bursei de valori. Și îți promite că: În această carte vom construi un plan care îți plasează economiile pe o traiectorie de creștere trainică, fără nevoia de a anticipa piața. Jason Kelly este autorul cărții The Neatest Little Guide to Stock Market Investing (Cel mai meticulos ghid al investițiilor la bursa de valori) un bestseller care a trecut testul timpului, aflându-se acum la a cincea reeditare. El este de asemenea autorul The Kelly Letter (Scrisoarea lui Kelly) pe care o trimite în fiecare duminică prin email furnizând ceea ce mulți abonați consideră a fi cea mai bună lectură a săptămânii. Din moment ce și-a realizat visul de a putea trăi și lucra oriunde în lume, Jason s-a mutat în Japonia în 2002 și lucrează din biroul său dintr-o zonă rurală aflată la două ore de Tokyo. Când vine vorba de investiții, toate cărțile îți servesc aceeași rețetă: cheltuiește mai puțin decât câștigi, economisește restul, investește economiile la bursă și ai toate șansele ca economiile tale să se dubleze la fiecare 7 ani. Dar la bursă uneori pierzi, alteori câștigi, în funcție de perioadele bune sau rele pe care le traversează economia. Experții te vor sfătui să vinzi atunci când știrile din economie sunt bune și prețurile acțiunilor sunt mari și să cumperi atunci când veștile din economie sunt rele și prețurile acțiunilor scad. Însă Jason Kelly te atenționează în legătură cu caracterul alunecos al bursei de valori din cauza căruia până și cei mai pricepuți manageri de investiții ajung să piardă bani, fiind de părere că: Piața este la fel de înșelătoare în momente de minim sau de maxim și fiecare nou moment înșelător le oferă investitorilor o nouă ocazie de a o da în bară. Este important de precizat faptul că la americani dacă metoda 3Sig este aplicată într-un cont de pensii, profiturile anuale realizate vor fi scutite de impozit, ceea ce deocamdată nu este funcțional în România. Însă la fel de important de precizat este și faptul că 3Sig funcționează foarte bine și în conturile normale de tranzacționare. Jason Kelly te convinge să urmezi metoda lui de investiții, denumită prescurtat 3Sig, arătându-ți pentru început ce nu funcționează la bursă. După ce îți face o prezentare generală a planului, autorul îți explică fluctuația prețurilor, dat fiind faptul că această fluctuație este necesară pentru a putea beneficia pe urma cumpărării și vânzării. Cartea lui Kelly este foarte explicită și abundă în exemple concrete, făcând-o ușor de parcurs până și de un neinițiat în domeniul investițiilor. Iată mai jos care sunt chestiunile cele mai importante și întrebările la care îți va răspunde această carte: • 3Sig reechilibrează un plan de acțiuni înapoi la ținta sa de creștere în fiecare trimestru; • Ceea ce experții nu doresc ca tu să afli este că prețul e tot ceea ce contează. Ideile nu ajută la nimic; părerile specialiștilor sunt confuze. Singurul lucru care contează este valoarea unei investiții, fie că aceasta se află sub un anumit nivel propice pentru a cumpăra, fie că este deasupra nivelului care indică un moment bun de a vinde. Partea bună este că putem afla acel nivel. • Volatilitatea este o oportunitate pentru investitori și atât timp cât o investiție nu va da faliment, o volatilitate mai mare va aduce mai mult profit. De altfel, indicele volatil care nu poate să dea faliment este principalul tip de investiție în 3Sig. • Cum poți învinge indexarea și cum poți realiza un plan automatizat de cumpărare a minimelor și de vânzare a maximelor anulând astfel neajunsurile determinate de faptul că nu suntem suficient de buni la anticiparea bursei? • De ce 3% pe trimestru este obiectivul corect de performanță? • Cum utilizezi sumele câștigate dintr-un fond de siguranță cu obligațiuni pentru a utiliza mai mult din fondul nostru de acțiuni atunci când piața nu reușește să livreze 3% într-un trimestru și să reaprovizionăm fondul de obligațiuni vânzând profitul excedentar atunci când piața livrează mai mult de 3% într-un trimestru; • De ce e bine să păstrezi o parte a planului în obligațiuni sigure? • Care e adevărul în legătură cu mitul cumpărării și vânzării? • Care este cel mai indicat lucru atunci când planul nostru rămâne fără putere de cumpărare? • De ce acțiunile companiilor mai mici au performanțe mai bune decât cele ale companiilor mai mari când vine vorba de profit? • Ce este costul me

Acorda un calificativ